引用请注明信息来源:TodayESG

中央银行气候变化行动报告

绿色金融网络(Network for Greening the Financial System,简称NGFS)发布中央银行气候变化行动报告,旨在分析各个司法管辖区的中央银行在气候变化行动方面的经验,帮助央行识别、评估和管理气候变化带来的风险。

绿色金融网络认为,中央银行的气候变化行动旨在保护其资产负债表免受气候风险的影响,并促进低碳经济转型。尽管央行经常以市场中性(Market Neutrality)作为指导原则,但在实际活动中可能因为气候因素等原因偏离这一原则。

中央银行气候变化行动介绍

中央银行气候变化行动通常包含三个方面,分别是:

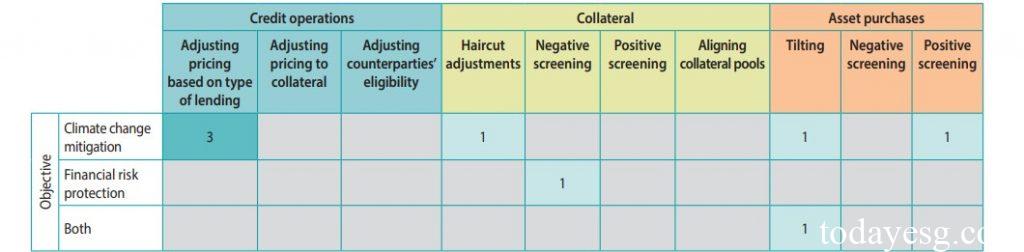

- 信贷业务(Credit Operations):中央银行可以选择以更优惠的利率为金融机构的低碳项目提供再融资,以便降低借款人的成本。在评估低碳项目时,中央银行通常采用能源绩效等指标,或者参考金融机构制定的绿色资产标准;

- 抵押品政策(Collateral Policies):中央银行可以降低绿色债券或者绿色贷款的折扣率(Haricuts),增加金融机构获得的流动性,鼓励它们为绿色资产提供服务。中央银行还可以为一些提供气候相关信息披露但暂时不符合绿色定义的资产提供相对较低的折扣率,从而加强气候信息披露的发展;

- 资产购买(Asset Purchases):中央银行可以购买更多低碳经济发行人发行的债券,降低投资组合的碳排放,并鼓励市场建立绿色资产的投资偏好。中央银行通常采用倾斜措施(Tilting),即减少负面气候特征的资产,增加正面气候特征的资产。一些中央银行还采用了负面筛选的方法,排除了涉及某些高能耗经济活动的发行人;

中央银行气候变化行动面临的挑战

绿色金融网络认为,在中央银行气候变化行动通常面临如下挑战:

- 战略重点(Strategic Focus):中央银行需要优先考虑哪些气候变化问题是战略重点,以便从经济角度或者从资产负债表角度开展更有效的气候行动。中央银行通常根据自身面临的气候风险敞口规模决定战略重点,并需要考虑交易对手(例如商业银行、企业)的气候特征。由于货币政策的特殊性,央行的行动可能对金融市场产生重要影响;

- 校准(Calibration):中央银行需要平衡货币政策中气候因素与其他因素之间的比重,以便平衡气候风险和金融风险。例如央行需要考虑在资产购买计划中低碳资产的比例,以及绿色贷款中优惠利率的数值。如果对绿色资产采用较大的折扣率,导致金融机构的流动性提高,在紧缩环境下货币政策的有效性可能受到影响。当央行持有过多绿色资产时,其行业集中度也会随之提高,不利于风险分散;

- 数据限制(Data Limitations):中央银行需要处理气候数据的限制,例如数据准确性、完整性等。中央银行可以采用自上而下的气候评估,基于资产负债表分析气候变化对企业的影响,也可以采用自下而上的评估方法,从资产的气候特征入手分析整体面临的气候风险。对于绿色资产的判断,中央银行可以参考国际通用的一些原则(例如国际资本市场协会的绿色债券原则(Green Bond Principles)),降低漂绿风险;

绿色金融网络认为,除去上述挑战外,中央银行还需要考虑风险管理模型中气候数据的准确性、外部合作方的专业能力以及央行自身的气候人才储备。

参考链接:

NGFS Publishes Report on Adapting Central Bank Operations to a Hotter World

联系方式:todayesg@gmail.com