自然相关金融风险监管报告

金融稳定委员会(Financial Stability Board,简称FSB)发布自然相关金融风险监管报告,旨在总结监管机构在识别和评估自然相关金融风险方面的行动。

金融稳定委员会认为,监管机构需要认识到自然与气候之间的紧密联系,并考虑两者导致的金融风险。此前绿色金融网络(Network for Greening the Financial System,简称NGFS)已经发布了自然相关金融风险框架,提供风险衡量标准。

自然相关金融风险介绍

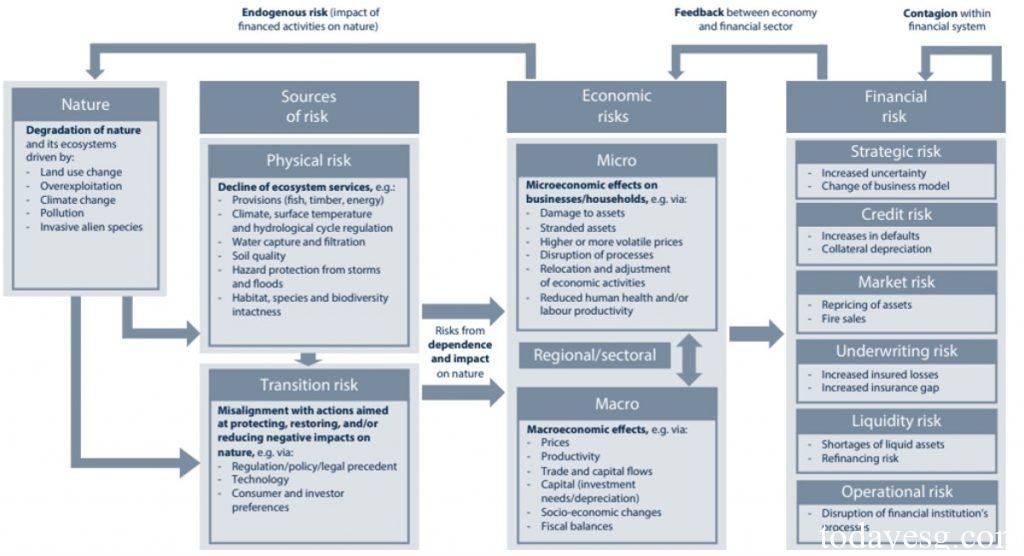

目前全球并没有一个自然相关金融风险的一致定义,但很多监管机构正在采用绿色金融网络提出的概念。绿色金融网络认为,自然相关金融风险指的是对经济体、金融体系或者金融机构产生负面影响的风险,这些风险源于自然退化导致的生物多样性和生态系统服务丧失,或者源于保护、恢复和减少自然负面影响行动的不一致。

监管机构通常采用气候相关金融风险的分类方式处理自然相关金融风险,即将其分为物理风险和转型风险,物理风险指的是直接或者间接依赖生态系统服务的活动因生物多样性丧失而中断从而产生的风险,这些物理风险又可以分为急性风险(Acute Hazards)和慢性风险(Chronic Hazards)。转型风险指的是保护、恢复和减少自然负面影响的行动产生的风险,这些风险产生的经济成本可能影响各类经济主体,并导致金融风险。

自然相关金融风险可能通过典型的金融风险渠道展现,包括:

- 信用风险(Credit risk):生物多样性丧失可能导致借款人产生更高的信用风险,这类风险常见于房地产行业、农业等领域;

- 市场风险(Market risk):资产的市场价值因生物多样性丧失或者政策变化产生的风险,这反映在金融机构持有的股票、债券价格的变动中;

- 承保风险(Underwriting risk):投保人在自然灾害发生后索赔增加,导致保险成本上升;

全球各个司法管辖区对于自然相关金融风险的考虑处于不同阶段,一些监管机构认为自然相关金融风险需要纳入监管范畴,另一些监管机构仍在持续监测阶段,还有一些监管机构决定优先考虑气候相关金融风险,或者暂时不研究这一主题。然而,一些监管机构认为,自然相关风险可能具有传导效应,使得一系列司法管辖区受到同一事件的影响。

识别、评估和管理自然相关金融风险

监管机构正在采取行动识别、评估和管理自然相关金融风险,常见的行动包括:

- 一般指导和要求(General guidance and requirements):监管机构为金融机构提供自然相关金融风险监管指南,这些监管指南涵盖银行、保险公司、资产管理公司等。例如欧洲中央银行(European Central Bank)将自然相关金融风险纳入资本要求指令(Capital Requirements Directive)和偿付能力指令(Solvency Ⅱ Directive),分别适用于银行和保险公司;

- 企业层面披露的指导和要求(Guidance and requirements on firm-level disclosures):监管机构正在采取自然相关财务披露工作组(Taskforce on Nature-related Financial Disclosures)的建议,要求企业披露自然相关信息。例如欧洲可持续发展报告标准(European Sustainability Reporting Standards)要求企业披露有关水资源、海洋资源和生物多样性信息;

- 数据收集:监管机构通过收集定性和定量数据,了解金融机构风险敞口,并衡量自然相关金融风险。例如欧洲中央银行计划收集和评估受监管实体的ESG风险支柱数据;

- 将自然相关金融风险纳入更广泛的金融框架:自然相关金融风险将与气候相关金融风险一样,被纳入监管机构的审慎监管框架;

- 情景分析:监管机构可以将投入产出模型与生物模型相结合,以便有效评估自然相关金融风险。例如欧洲中央银行采用情景分析评估了银行信贷组合对生物多样性变化的敏感性;

- 能力建设:监管机构组织利益相关者参与会议,共同探索自然相关金融风险。例如中国银保监会(China Banking and Insurance Regulatory Commission)组织了绿色金融服务研讨会,促进银行之间的信息交流;

参考链接:

Supervisory and Regulatory Approaches and Perspectives on Financial Risk